Kommt die große Krise oder ist alles Panikmache?

Für eine kommende Wirtschafts- und oder Finanzkrise gibt es immer Vorzeichen, es gibt Indikatoren, die auf das Kommende hinweisen. Und heute stehen die meisten davon auf „rot“. Hier finden Sie eine kleine Aufzählung.

„Krisenpropheten“ haben die Menschen schon immer fasziniert. Es macht den Menschen anscheinend Spaß, sich vor einer kommenden Krise ein wenig zu gruseln, freilich aber ohne sich darauf vorzubereiten. Man redet über die kommende Krise und hofft gleichzeitig, dass sie einen selbst irgendwie verschont. Auch jetzt gibt es wieder „Krisenpropheten“ und es sind in letzter Zeit einige Bücher erschienen, die eine wirklich große Krise vorhersagen. Man könnte plakativ von der „Mutter aller Krisen“ sprechen, denn dieses Mal könnte gleich das ganze Finanzsystem zusammenbrechen. Könnte, muss aber (noch) nicht, dazu gleich mehr.

Die Krisen der Vergangenheit hatten ihre Gründe in bestimmten Aspekten, manchmal auch in einer Kombination dieser Aspekte.

Zunächst war das die Überschuldung. Menschen, Firmen und Staaten haben sich fröhlich Geld geliehen, weil sie bei einem langen Aufschwung dachten, es ginge ewig so weiter. Wenn dann ein Abschwung kam, konnten viele ihre Kredite nicht mehr bedienen und so begann eine Kettenreaktion: Pleitewellen führten zu Arbeitslosigkeit, Arbeitslosigkeit führte zu einem Rückgang der Nachfrage, der Rückgang der Nachfrage führte wieder zu Pleitewellen und so weiter.

Heute sehen wir in der Welt eine Rekordverschuldung, die so hoch ist, wie nie zuvor. Hier finden Sie die Details mit Zahlen und Fakten so erklärt, dass auch Laien das Thema verstehen können.

Ein weiterer Vorbote von großen Krisen sind Blasen. Blasen entstehen, wenn so viel Geld im Markt ist, dass die Leute (oder Investoren) wie verrückt zum Beispiel Aktien und oder Immobilien kaufen. 1929 war die Blase am Aktienmarkt der Grund für die Weltwirtschaftskrise, die bis heute als die schlimmste der Geschichte gilt und die am Ende zum Zweiten Weltkrieg geführt hat.

2006 in den USA und 2008 in Europa war der Grund für die Krise eine Blase im Immobilienmarkt. Als die Blase platzte, fielen die Immobilienpreise ins Bodenlose und plötzlich waren die aufgenommenen Hypotheken höher, als der Wert der damit finanzierten Immobilie. Die Banken wollten daher zusätzliche Sicherheiten, die es aber nicht gab und somit waren die Immobilienbesitzer plötzlich überschuldet. Das hat damals am stärksten die USA und Spanien getroffen, Deutschland blieb davon verschont, aber schon die Folgen der weltweiten Krise haben Deutschland damals schwer genug getroffen.

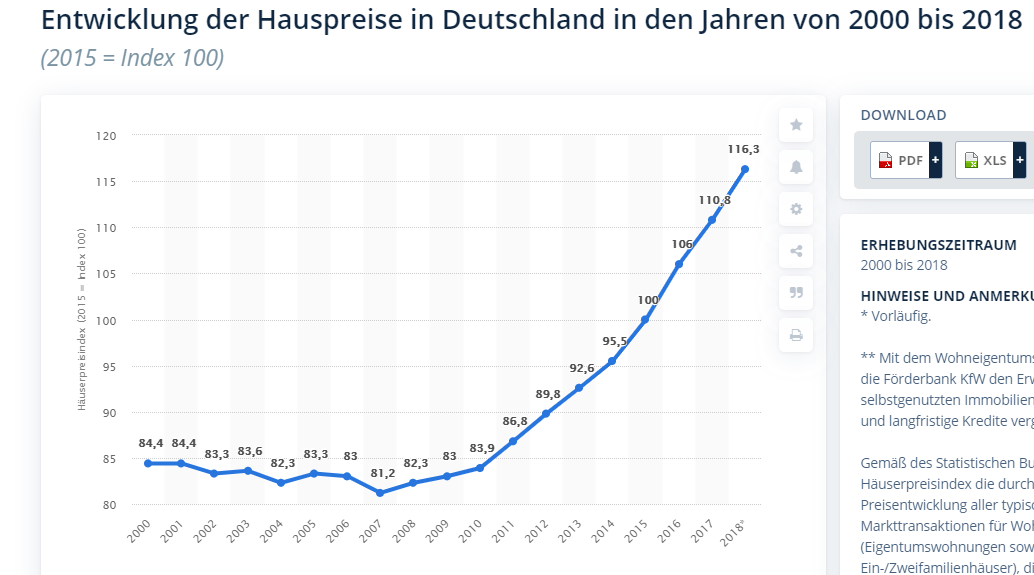

Diesen Effekt sehen wir heute wieder und dieses Mal auch in Deutschland. Die Immobilienpreise sind in Deutschland in den letzten zehn Jahren zwar nicht so stark gestiegen, wie in den USA und Spanien in den zehn Jahren vor 2008, aber eine Immobilienlase in Deutschland kann trotzdem niemand mehr bestreiten. Von 2008 bis 2018 sind die Preise in Deutschland um fast 50 Prozent angestiegen, in Ballungsgebieten wie Hamburg, gar um 70 Prozent.

Ich habe dazu im Sommer einen ausführlichen Artikel geschrieben, in dem ich mit Entsetzen festgestellt hatte, dass die Redakteure der Mainstream-Medien diese Entwicklung auch noch als gute Nachricht verkauft haben, von einem „Boom bei den Immobilien“ war die Rede.

Der Grund dafür, dass ich diesen Artikel heute schreibe ist, dass der Spiegel am Mittwoch zur Preisentwicklung der Immobilien in Deutschland einen Artikel veröffentlicht hat. Im Spiegel konnte man lesen:

„Von 2008 bis 2018 sind die Preise für Ein- und Zweifamilienhäuser sowie Eigentumswohnungen um 47,9 Prozent gestiegen. Allein von 2016 bis 2018 hat sich der Preis für eine Eigentumswohnung in den sieben größten Städten Deutschlands um 23,4 Prozent verteuert. (…) Der Verbraucherpreisindex, der die durchschnittliche Preisentwicklung aller Waren und Dienstleistungen eines Haushalts erfasst, stieg lediglich um 12,9 Prozent.“

Man sieht also deutlich, dass die Entwicklung nicht gesund ist, wenn die Immobilienpreise sich so stark von der Inflation abkoppeln. Aber der Artikel klang trotzdem recht optimistisch. Von einer Blase war nicht die Rede und mögliche Folgen wurden gar nicht angesprochen.

Interessant ist es, diesen Artikel von heute mit einem Spiegel-Artikel von 2006 zu vergleichen. Damals begann die Immobilienkrise in den USA, die in der Folge die EU 2008 in die Krise gestürzt und in der Folge zu Griechenlands Pleite und der Euro-Krise geführt hat. Es war also der Beginn der weltweiten Krise. Trotzdem war der Artikel erstaunlich sorglos. Die Blase platzte gerade, aber der Autor schrieb naiv:

„Wann die Immobilienblase platzt, hängt also vom Verlauf der Konjunktur ab. Der genaue Zeitpunkt ist ungewiss. Aber die Amerikaner sagen: „All balloons come down sometime“ – alle Ballons kommen irgendwann runter.“

Als dieser „geniale“ Fachmann diesen Unsinn im Spiegel schreiben durfte, war die Blase gerade am Platzen, denn der vorher ungebremste Anstieg der Preise war 2006 zu Ende und es folgte der Absturz. Das war Experten bekannt, aber der Spiegel-Leser wurde beruhigt, frei nach Motto, dass alle Luftballons auch wieder zu Boden schweben. Dabei war es kein schwebender Ballon, es war ein Flugzeugabsturz, um bei dem Bild zu bleiben.

Interessant war noch eine andere Aussage in dem Artikel:

„Der Häuserpreis im Verhältnis zur Jahresmiete – ein wichtiges Erkennungsmerkmal für eine Immobilienblase – ist von 1995 bis 2005 gefährlich angestiegen. Lag das Preis-Jahresmiete-Verhältnis für ein Objekt vor elf Jahren noch bei lediglich 15, betrug der Vergleichswert für das vergangene Jahr schon 21 – ein Anzeichen dafür, dass die Kaufpreise den Mieten davongelaufen sind. “

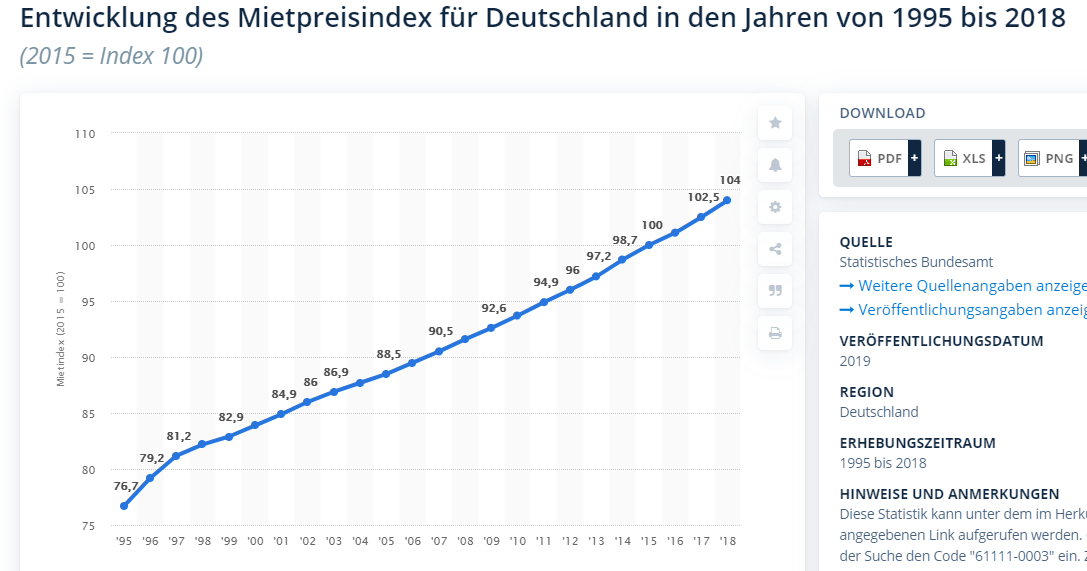

Diesen Effekt sehen wir auch heute in Deutschland. Zwar sind die Mieten stark gestiegen, aber lange nicht so stark, wie die Immobilienpreise. Die Immobilienpreise sind von 2008 bis 2018 um fast 50 Prozent gestiegen, die Mieten „nur“ um ca. 15 Prozent.

Exakt die gleiche Entwicklung, wie vor 2006 in den USA, nur nicht ganz so stark, aber das Prinzip ist das gleiche. Das wir es mit einer Blase zu tun haben, kann aufgrund der Zahlen niemand bestreiten.

Wenn man den Spiegel-Artikel von 2006 mit heutigen Artikeln der Mainstream-Medien vergleicht, finden sich erstaunliche Parallelen. Da wird zwar gerne mal von einer möglicherweise aufziehenden Krise geschrieben, aber irgendwie klingt es wieder so, als ginge uns das nichts an und es sei eher wie ein Naturschauspiel, das man gemütlich und mit schaurigem Interesse aus der Ferne beobachten kann.

Das Problem liegt im Finanzsystem, das auf dem sogenannten FIAT-Money basiert. Das hat nichts mit italienischen Autos zu tun, „Fiat“ kommt aus dem Latein und heißt, dass man daran glauben muss. Unser heutiges Geld ist nichts wert und es funktioniert nur, weil wir alle ganz fest daran glauben, dass es doch etwas wert ist. Früher, als die Menschen mit Gold oder Silber bezahlt haben, hatte das Gold zwar auch nur einen Wert, weil die Menschen beschlossen haben, dass es ein gefragtes Edelmetall ist, aber der wichtige Unterschied war: Es war nur begrenzt vorhanden. Daher fanden historische Krisen zum Beispiel in der Neuzeit immer dann statt, wenn die Könige heimlich den Goldanteil der Münzen gestreckt haben, ihr Geld also einen geringeren tatsächlichen Wert hatte.

Heute hat unser Geld gar keinen Wert mehr und es kann von Banken und Zentralbanken in unbegrenzter Menge geschaffen werden. Genau das sehen wir seit 2006. Seit 2006 bzw. 2008 pumpen die Zentralbanken aus dem Nichts geschaffenes Geld in nie dagewesenem Ausmaß in die Finanzmärkte. Und weil das Geld irgendwo hin muss, investieren die „Märkte“, also die Banken und die Fonds, das Geld in Aktien und Immobilien. Das Ergebnis sind die Blasen, die wir nun beobachten können.

Und alle Blasen in der Geschichte haben eines gemeinsam: Sie platzen irgendwann und führen zu einer Krise.

Darüber, wie der Westen dazu übergegangen ist, seine goldgedeckten Währungen in das FIAT-System zu verwandeln und wie sich das – für den einfachen Menschen unbemerkt – in den letzten 50 Jahren ausgewirkt hat, können Sie hier mehr lesen.

Inzwischen geht es bei Finanzkrisen nicht mehr „nur“ um eine Wirtschaftskrise, wie 1929. Es geht um das ganze Finanzsystem. Wenn die heutigen Blasen platzen, gibt es keine Instrumente mehr, darauf zu reagieren. Auf Krisen haben die Zentralbanken immer reagiert, indem sie die Zinsen gesenkt und so die Wirtschaft wieder angekurbelt haben. Seit der Krise von 2006/2008 sind die Zinsen aber schon fast bei Null, nur ist die Krise damit nicht behoben worden, sie wurde nur durch die Geldschwemme der Zentralbanken überdeckt und unsichtbar gemacht.

Wenn nun irgendwann demnächst (das kann auch noch ein paar Jahre dauern) die aktuellen Blasen platzen, können die Zinsen nicht mehr weiter gesenkt werden, sie sind schon praktisch bei Null. Und eine durch zu viel Geld verursachte Krise durch noch mehr Geld zu lösen, wie man es 2008 noch tun konnte, dürfte auch ins Leere laufen.

Es gibt also nur zwei Möglichkeiten: Entweder das Geldsystem wird zusammenbrechen, was unabsehbare Folgen haben wird, denn man wird wieder Währungen einführen müssen, die mit irgendeinem realen Wert (z.B Gold) gedeckt sind. Das FIAT-Geld würde über Nacht zu wertlosem, buntem Papier verkommen. Das Ergebnis wäre die totale Verarmung aller Menschen, die außer einigen (tausend) Euro auf dem Konto keinen Besitz haben.

Die andere Möglichkeit ist, wieder mit den gleichen Mitteln zu reagieren, wie bisher und die Zinsen zu senken. Das Ergebnis wären negative Zinsen. Das bedeutet, wer 100 Euro zur Bank bringt, hat nach einem Jahr beispielsweise nur noch 95 Euro auf dem Konto. Das würden die Menschen nicht mitmachen und sie würden ihr Geld abheben und es wieder „unter dem Kopfkissen“ bunkern. Das aber würde zu einem Zusammenbruch der Banken führen.

Um das zu verhindern gibt es nur eine Möglichkeit: Man verbietet das Bargeld.

Und – oh Wunder – in den letzten Jahren wird die Verwendung von Bargeld gesetzlich immer mehr eingeschränkt und auch Bargeldverbote werden diskutiert. In den Medien finden wir nun immer wieder Reportagen, die uns erklären, wie toll es ist, sich einen Chip ins Handelenk zu pflanzen, mit dem man überall bargeldlos bezahlen kann, der Ausweis und Krankenversicherungskarte ersetzt und was weiß ich noch alles. All das ist angeblich die goldene Zukunft. Nur negative Zinsen werden in diesen Beiträgen nie erwähnt.

Wir stehen an einem spannenden Scheideweg und die Experten diskutieren längst über das, was demnächst auf uns zukommt. Der Westen ist überschuldet und er braucht entweder ein neues Finanzsystem oder er wird das Bargeld abschaffen müssen.

Interessant ist, wie andere Länder auf die Situation reagieren. Russland zum Beispiel hat kaum Schulden, aber Reserven von mehr als 500 Milliarden. Ob es ein Zufall ist, dass Russland den Dollar aus seinen Reserven fast vollständig verbannt hat und verstärkt auf nicht-westliche Währungen wie den chinesischen Yuan setzt? Und Russland setzt auf Gold, in den letzten Jahren war die russische Zentralbank der größte Goldkäufer der Welt. Auch ein Zufall?

13 Antworten

Schreibe einen Kommentar

Du musst angemeldet sein, um einen Kommentar abzugeben.

Nächster Beitrag: Wie das russische Fernsehen über Anhörungen im US-Kongress berichtet

Ergänzend dazu vielleicht noch dieser Artikel:

https://linkezeitung.de/2019/07/23/der-iwf-will-dem-bargeld-an-den-kragen/

In den USA ist bereits eine neue Blase enstanden: Die Autokreditblase, einige hundert Milliarden gross.

Und hier noch einige Betrachtungen über die Ursachen einer möglichen Wirtschaftskriese im Hinblick auf die Zinspolitik

https://dieunbestechlichen.com/2019/12/grosse-krisen-als-folgen-der-zentralbankpolitiken/

Große Krisen als Folgen der Zentralbankpolitiken

Das ist ein Märchen, bzw. eine neoliberale Idiotie (von Freidman).

In wie fern? Können Sie das erläutern? Mir erscheinen die Ausführungen von Thorsten Polleit recht plausibel.

Ja, von der exponentiellen Kurve muss man wirklich Angst bekommen. Es gibt dazu auch ein sehr spannendes Kindermärchen: Josephspfennig!

Aber Märchen sind nur Märchen. Nein, die exponentielle Kurve an sich ist kein Problem.

:O

Das Problem ist, dass sich mit der neoliberalen Medizin die genetische Krankheit der Marktwirtschaf, nämlich die periodische Krise, nicht verhindern lässt. Diese sind Folgen des NACHFRAGEMANGELS, der in der freien Marktwirtschaft nach gwisser Zeit unbedingt entsteht, und sich mit dem Gelddrucken (im neoliberalen Manier) NICHT beheben lässt. Dieses Geld verursacht NCIHT EINMAL eine Inflation. Voilà!

😉

Die wellenförmige Funktionsweise der (laissez-faire) Marktwirtschaft

http://marktwirtschaft-neu-denken.de/Aufbau/iverzeichnis.php?schp=rnachfrZ#ca

Hallo Thomas

Wäre möglich, dass du manchmal, sozusagen ausnahmsweise mein Link zulässt?

Viele Menschen haben bislang große Angst, dass es zu einer Geldentwertung kommen wird. Wenn man sich die Immobilienpreise unter diesen Aspekt ansieht, dann sind die noch richtig günstig.

Was das Verhältnis zu den Mieten/ Kaufpreis angeht, ist bei dieser Aufstellung nicht berücksichtigt, dass die Finanzierung der Objekte viel billiger ist. 2006 – 2008 Lagen langfristigen Zinsen für 10Jahre bei Immobilien bei ca. 7% und somit um über 5% mehr als heute.

Eine Wohnung in Ballungsgebieten die 2006 noch 100.000,00€ gekostet hat, kostet heute dann 80% mehr 180.000,00€

Bei einer Finanzierung von 7% sind das 7000,00€ im Jahr an Zinsen.

Bei einer Finanzierung heute 2% (und das ist viel) sind das 3600 € Zinsen im Jahr.

Bei dem Verhältnis von Miete zu Kaufpreis muss auch der Finanzierungszins mit berücksichtigt werden.

Nehmen wir dazu einmal eine Tilgung von 2% dazu. Dann sind für die Wohnung 2006 im Jahr 9000,00€ fällig für Zins + Tilgung. Bei einem Verhältnis von 15/1 kommen dann 6700€ Miete dazu. Der Eigentümer musste also 2300€/Jahr zuzahlen.

Heute ist die Jahresbelastung für die Selbe Wohnung 7200€ im Jahr. Das Verhältnis Miete zum Wert liegt bei 21 und beträgt somit 8600€ im Jahr. Ich habe sogar noch 1400,00€ übrig.

Das Kaufen von Wohneigentum ist heute, wenn man finanziert viel Billiger.

Auch wenn man das Geld für die Wohnung in der Schublade hat und nicht finanzieren muss. Dann kann man 2006 noch für langfristige einlagen Zinsen von 3-4% bekommen heute ist es Null oder sogar negativ. Durch den Kauf von Immobilien habe ich dann wenigsten einen Ertrag.

Durch die große Geldschwämme der EZB von 60-80 Milliarden im Monat hat sich die Geldmenge erschreckend stark erhöht. Das Geld steckt jetzt noch in den Börsen und kommt erst langsam in der Realwirtschaft an. Solange die, die das Kapital verwalten glauben, dass das Geld an der Börse sicher ist wird sich da auch nicht groß was daran ändern, weil das Geld nur bei den Aktienpreisen für eine Inflation sorgt.

Ich sage immer, wenn die Börsenprofis im Fernsehen sagen, dass die Aktien noch billig sind dann ist das das Zeichen schnell zu verkaufen. Die fangen dann an die Dummen zu suchen, die noch Aktien kaufen.

Die EZB kauft eben diese Aktien. Wenn es zum großen Crash kommt, dann wird die EZB einen großen Teil der Aktien halten. Und die EZB hat mit gedrucktem Geld die Aktien gekauft.

Die Billionen der EZB werden dann den Markt überschwemmen. Alle die die Aktien verkauft haben versuchen mit Ihrem Kapital noch dumme zu finden, die ihnen noch wahre Werte geben bevor es zur galoppierenden Inflation kommt.

Sehr gut erklärt.

Ich frage mich nur, wodurch der Crash verursacht werden soll?

Unternehmenspleiten (wodurch auch immer) -> Kreditausfälle -> Bankenkrise -> Kreditrationierung -> Steigende Zinsen -> Kursabstürze -> etc…? Bevor das passiert würde die ECB aber das Geld aus der Luft abwerfen.

Durch die Nullzinspolitik werden Firmen, die pleite sind mit gezogen. Das betrifft pro Jahr 1 bis 2% der Firmen.

Man hört dass es schon mindestens 15% der Firmen betrifft. Sie sammeln sich an.

Sobald der Zins wieder über Null liegt, müssen die dicht machen, da sie die Zinsen auf ihre Kredite schon nicht mehr bezahlen können. Das bedeutet auch die Kettenreaktion nach hinten. Die Zulieferer dieser Firmen haben keinen Abnehmer mehr. Gehen selbst dadurch pleite.

Die Arbeiter werden entlassen, können weniger kaufen, noch mehr Firmen gehen dadurch in die Pleite.

Das ist eine Kettenreaktion ohne Ende … Bis runter zu den H4 Empfängern und Rentnern.

Die EZB will wohl nun Negativzinsen einführen. Zumindest las ich etwas darüber vor ein paar Wochen auf T-Online.de.

Die Krise ist mittlerweile schon in vollem Gange. Nur leben die Leute in ihrer Wohlstandsblase und wollen davon nichts wissen. Uns geht es ja gut… Solange man nicht genau hinschaut.

Es wird ein sehr böses Erwachen geben. 1929 soll ein laues Lüftchen gewesen sein gegenüber dem, was uns bevorsteht.

Der Kapitalismus ist ein Grundübel. Dieses Grundübel wird von den Zentralbanken gesteuert. Das FIAT Geldsystem beruht auf Schulden. Ohne Schulden würde es zusammenbrechen.

Das bedeutet, dass es immer wieder kollabieren muss. Da ist System bedingt.

J.F.Kennedy hatte das erkannt und wollte die FED wieder dahin stoßen, wohin sie gehört: In den Mülleimer der Geschichte. Das war der Grund für seine Ermordung.

Danach hat sich kein Präsident mehr damit befasst.

FED, EZB und Weltbank sind die größten Kriegstreiber. Die Kriege der letzten 20 Jahre sind auf sie zurückzuführen. Es wird gegen die Länder massive Hetze betrieben, die keine Schulden bei den Zentralbanken haben. Und wenn diese Hetze nicht hilft, sprechen die Waffen.

Man erfährt ziemlich schnell, welche Länder das sind. Man muss nur die Propaganda gegen diese Länder hören. Der Iran gehört auch dazu.

Der gesamte arabische Raum gehörte mal dazu.

Die im Artikel beschriebene Situation ist Folge der verfehlten Wirtschaftspolitik der letzten

Jahrzehnte und hat mit dem Geldsystem nichts zu tun.

(Stichwort „Neoliberalismus“ bzw. eigentlich Marktradikalismus)

Geldsysteme sind, seit mindestens 6000 Jahren immer „Fiat“.

(Nicht „Ich glaube“ sondern „Es werde…“) „Geld„ ist älter als Schrift.

Der echte Goldstandard des 19. Jh., der Quasi-Goldstandard von Bretton-Woods

und der virtuelle Goldstandard Euro sind historische Ausnahmen und sind alle, teilweise katastrophal, gescheitert.

So wie auch der Euro in der jetzigen Verfassung nicht haltbar ist;

es sei denn man akzeptiert permanente Rezession, wie alle Euro-Staaten außer Deutschland, Holland und vielleicht Österreich.

Die Verwendung von Edelmetallen als physisches Geld bedeutet nicht dass es sich um einen Goldstandard handelt. Auch in der Antike gab es Buchgeld.

Sich vom Dollar zu lösen ist zuvorderst eine geopolitische Frage und aus der Sicht Russlands, Chinas völlig logisch.

Auch das halten von Goldreserven ist als Hedge nachvollziehbar, weil sie als wertvoll angesehen werden.

Warum nicht auch Diamanten, Safran oder Mondgestein?

Der eigentliche Schatz Russlands ist nicht sein Gold sondern seine Ressourcen.

Und wenn eines Tages alle Ressourcen verbraucht sind (Weltweit), wird keine noch-so-große Goldreserve etwas an einem Niedergang ändern.

Bargeldabschaffung ist ein politisches Thema: Anonymität, Zwang, Bail-In etc.

und auch von einem klar denkenden Chartalisten abzulehnen.

Was wir brauchen ist eine andere, am Gemeinwohl orientierte Wirtschaftspolitik.

Was ist Geld (In englischer Sprache):

https://www.youtube.com/watch?v=NG0Gnyf3Ijo&feature=youtu.be

Der Wert des Geldes bestimmt sich durch die Produkte menschlicher Arbeit, die man im Tausch gegen das Geld erhalten kann.

Die eigentliche Deckung des Geldes war und ist damit eine Mischung aus verschiedenen Faktoren, die zusammen die Lieferung von Produkten menschlicher Arbeit in einer dem Geldvermögen entsprechenden Menge sichern.

Zu diesen Faktoren gehören auch kulturelle, genetische, sicherheitspolitische Faktoren, sowie die Verfügbarkeit von Bodenschätzen.

Der wichtigste Faktor aber ist das Produkt aus der Menge, der Qualität und dem relativen Preis der verfügbaren Nettoenergie. Nettoenergie ist die Energie, die nach dem Energieaufwand für die Produktion und Bereitstellung der Energie noch übrig bleibt.

Wenn die Produktivität der Gesellschaft steigt, etwa weil die Menge der verfügbaren Nettoenergie bei steigender oder gleichbleibender Qualität und bei gleichbleibendem oder sogar sinkendem Preis steigt, dann entsteht auch immer mehr Geld „aus dem Nichts“. Es ist dann unbedingt sinnvoll und sogar notwendig ein Geldsystem zu haben, mit dem man ebenfalls „aus dem Nichts“ Geld schöpfen kann.

Das Problem des Westens ist nun, dass die verfügbare Nettoenergie knapper und/oder teurer wird. Damit stagniert die Produktivität und beginnt dann zu sinken. Die Energiepreise werden für immer mehr Energieverbraucher zu hoch, was die Nachfrage reduziert und die Energiepreise auf ein für immer mehr Energieproduzenten zu niedriges Niveau drückt, weil die Energie als wichtigster Faktor der Produktivität zu teuer wird. Siehe dazu das Beispiel mit den 3 Methoden des Kühemelkens in http://www.freizahn.de/2019/05/zum-thema-co2-bepreisung/ und meine Zusammenfassung der sogenannten Hill’s Studie: http://www.freizahn.de/2016/10/erschoepfung-das-schicksal-des-oelzeitalters/

Zugleich werden die Energiepreise für immer mehr Energieproduzenten zu niedrig, bzw. unrentabel. Wenn Verbraucher, Unternehmer, Banker und Politiker dieses grundlegende Problem nicht verstehen und glauben, alles würde wieder gut, können und werden sie versuchen mit immer neuen Schulden gegen zu steuern. Das geht auch einige Zeit gut, aber das grundlegende Problem wird immer größer. Man kann und wird zwar unbegrenzt Geld drucken, aber damit kann man keine Nettoenergie aus dem Nichts schaffen.

Ob Russlands Politik auf Dauer wirklich so klug ist wird sich zeigen. Gold und Silber kann man nicht essen und trinken und sie erzeugen auch keine Produkte menschlicher Arbeit und steigern auch nicht die Produktivität. Gold und Silber sind lediglich unbegrenzt lagerfähige Produkte menschlicher Arbeit mit begrenztem praktischen Nutzen.

Die Zukunft Russlands wird unter anderem sehr davon abhängen, wie klug und vorausschauend es seine Ressourcen nutzt und vergrößert. Russlands Geschichte ist was das betrifft sehr durchwachsen.

Ein Problem das dem Westen ebenfalls sehr zu schaffen macht ist, dass die Zunahme der Komplexität inzwischen oft deutlich mehr kostet als sie einbringt, was zum Kollaps der Gesellschaft führt, wenn man es nicht beachtet, wie insbesondere Prof. Joseph Tainter gezeigt hat (siehe dazu meine Übersetzung „Kollaps komplexer Gesellschaften – Interview mit Prof. Dr. Joseph Tainter“.

Auf http://www.freizahn.de habe ich überhaupt eine ganze Menge Blogartikel zu Themen wie Geld, Energie, Komplexität usw.. Einige Beispiele:

http://www.freizahn.de/2016/03/energie-und-geld/

http://www.freizahn.de/2019/05/ueber-zinsen-energiepreise-und-altersvorsorge/

http://www.freizahn.de/2018/10/was-markus-kralls-sichtweise-fehlt/ (Dr. Markus Kall ist einer der Crash-Propheten und er ist ein exzellenter Wirtschaftswissenschaftler und Kenner der Bankfinanzen, aber auch seiner Sichtweise fehlt der Aspekt der Energie ).

„Emergente Systeme“

Ich bin endlich schuldenfrei, da meine Frau sich einen neuen Mann gesucht hat.

Wie ich so über meine Kinder höre, hat er jetzt Schulden.. naja… 🙂

Alles, was ich so nebenbei jetzt sparen könnte, ist in Bitcoin angelegt.

Das ist eine langfristige Investition und ich hoffe damit, dem Crash nicht vollkommen ausgesetzt zu sein.

Bitcoin ist ja entstanden als Reaktion auf den Crash von 2006/2008.

Die Schwankungen sind zwar enorm, aber es geht langfristig immer nach oben.

Es gibt nur eine begrenze Menge und keine Zinsen und keine Zentralbanken. Ähnlich Gold.

Schaun wir mal…